朱江涛

来源:峰值财经 发布时间:2023-06-07 浏览量:次

拆解随着上市公司三季报全部披露完毕,10家上市股份制银行前三季度业绩也随之揭晓。

据南都·湾财社记者统计,10家上市股份制银行前三季度营业收入合计12448.47亿元,同比增长1.67%;归属于股东的净利润合计4073.31亿元,同比增长9.06%,折合日均赚14.92亿元。

从整体数据来看,上市股份制银行业绩大幅分化,银行板块整体营收端面临压力,但在资产质量总体改善下,业绩增速总体延续提升。

前三季度合计日赚14.92亿元

平安银行净利增速领跑股份行

今年前三季度,10家上市股份制银行营业收入合计12448.47亿元,同比增长1.67%;归属于股东的净利润合计4073.31亿元,同比增长9.06%。其中,多家上市股份制银行实现营收、净利正增长。

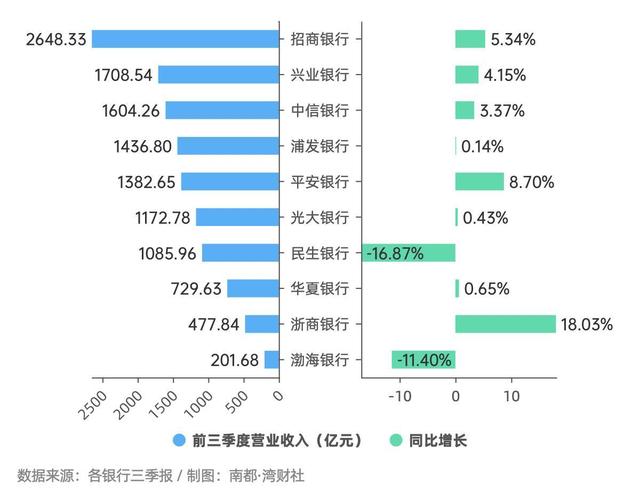

营收规模方面,招商银行以2648.33亿元稳居10家上市股份行前三季度营收榜首,同时也是唯一一家营收规模突破2000亿元的上市股份行。位列第二和第三的分别是兴业银行与中信银行,前三季度分别实现营收1708.54亿元和1604.26亿元。

10家上市股份行中,浙商银行营收增速最快,延续上半年强增长势头。前三季度,浙商银行营业收入为477.84亿元,同比增长18.03%。此外,民生银行、渤海银行前三季度营业收入则呈现负增长态势,分别为1085.96亿元和201.68亿元,分别同比下降16.87%和11.40%。

10家上市股份行前三季度营业收入

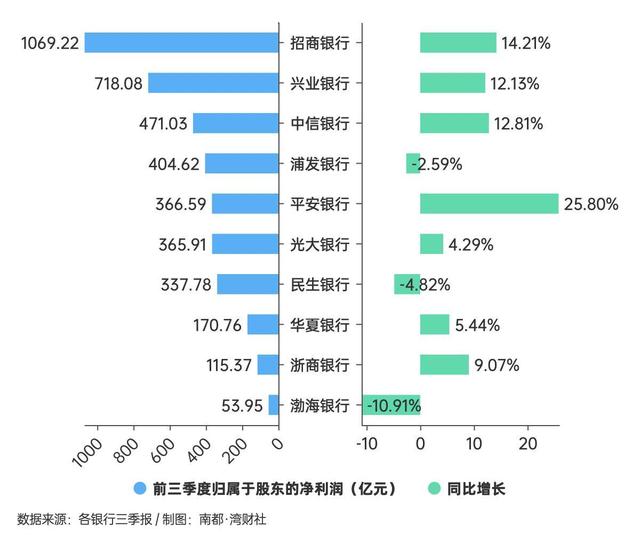

盈利能力方面,招商银行、平安银行、兴业银行及中信银行均实现前三季度净利两位数增长,分别实现归属于股东的净利润1069.22亿元、366.59亿元、718.08亿元和471.03亿元,分别同比增长14.21%、25.8%、12.13%和12.81%。其中,平安银行净利增速位列10家上市股份行第一。

三家银行前三季度净利润则同比下降。具体来看,浦发银行、民生银行和渤海银行前三季度分别实现归属于股东的净利润为404.62亿元、337.78亿元和53.95亿元,分别同比下降2.59%、4.82%和10.91%。

10家上市股份行前三季度归属于股东的净利润

值得一提的是,这是浦发银行年内首次出现净利负增长。

对此,浦发银行并未在三季报中作出说明。湾财社记者留意到,截至今年9月末,浦发银行利息净收入为1015.92亿元,同比微增0.2%;非息收入方面,浦发银行前三季度实现手续费及佣金净收入221.91亿元,同比减少0.58%。此外,浦发银行前三季度公允价值变动损益显示为亏损28.3亿元,叠加三季度单季业务及管理费环比增加7.9%,公司盈利能力承压。

对于民生银行营收净利双降这一情况,该行在其三季报中称,利息净收入方面,前三季度该行发放贷款和垫款平均收益率同比下降51BP,贷款利息收入同比减少100.08亿元;此外,非息收入方面,受资本市场价格波动影响,投资估值及代理基金业务规模下降,本该行公允价值变动损益同比减少59.37亿元,代理手续费及佣金收入同比减少21.32亿元。

渤海银行尚未公布净利相关的详细数据,不过从该行8月份发布的半年报来看,渤海银行收入下降更多是受累于利息净收入下降。上半年渤海银行利息净收入同比下降16.19%,非利息净收入亦同比下降5.3%。

总体来看,截至今年9月末,10家上市股份行资产规模合计62.47万亿元,其中,招商银行、兴业银行总资产位列前二,均为“九万亿”大行;上市仅两年的渤海银行资产规模则最小,为1.65万亿元。

资产质量持续改善

五家股份行不良贷款率较上年末下降

据南都·湾财社记者统计,9家上市股份制银行(渤海银行未公开相应数据)中,五家银行不良贷款率有较上年末所下降,最高降幅为0.12个百分点。一家银行较上年末持平,其余三家银行不良贷款率不降反升。

10家上市股份行前三季度不良贷款率

中信银行、浦发银行、光大银行、民生银行、浙商银行实现不良贷款率下降,分别为1.27%、1.53%、1.24%、1.74%和1.47%,较上年末分别下降0.12个百分点、0.08个百分点、0.01个百分点、0.05个百分点和0.06个百分点。其中,光大银行和浙商银行不良贷款率下降的同时,不良贷款余额却较年末增加,分别增长28.22亿元和14.72亿元。

三家股份行不良贷款率不降反升。招商银行、平安银行、华夏银行不良贷款率分别为0.95%、1.03%、1.78%,较上年末分别上升0.04个百分点、0.01个百分点和0.01个百分点。

值得一提的是,尽管招商银行不良贷款率有所上升,但仍为9家股份行中最低水平。

针对不良贷款“双升”,招商银行副行长朱江涛在业绩说明会上表示,对公前三季度的不良生成主要是集中在房地产的行业,占比超过70%;零售端的风险比年初略有上升,主要是受房地产风险上升、疫情的冲击以及自身收紧风险分类标准这三个因素的影响。

“对于信用卡的风险,三季度反映信用卡风险的早期指标优于二季度和一季度,接下来还会继续坚持平稳低波动的策略,持续调优客户结构。”朱江涛说道,展望四季度和明年,招行的资产质量还会保持稳定。

平安银行不良贷款率上升则是由于个人贷款不良率上升。该行三季报显示,2022年9月末,本行个人贷款不良率1.23%,较上年末上升0.02个百分点。具体来说,三季度起,该行疫情延期纾困客户陆续到期,叠加国内局部地区疫情及宏观经济因素影响,“新一贷”和信用卡等业务不良率有所上升。

湾财社记者留意到,据银保监会数据,今年三季度末,银行业金融机构不良贷款率1.74%。其中,华夏银行不良贷款率为1.78%,高于银行业金融机构平均水平。

前三季度信贷稳健增长

九大股份行合计发放贷款35.62万亿元

据南都·湾财社记者统计,9家上市股份制银行(渤海银行未公开相应数据)三季报显示,报告期内,贷款存量余额共计35.63万亿元,相较上年度末新增2.02万亿元。

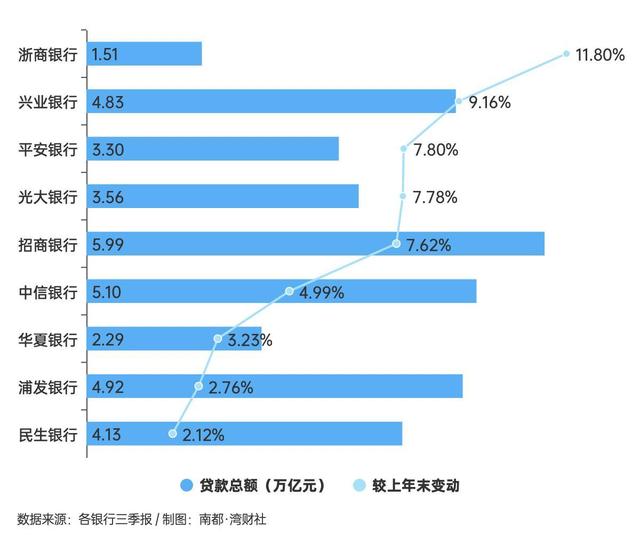

9家银行前三季度信贷投放规模

具体来看,招商银行和兴业银行前三季度新增信贷投放规模最多,分别为4200亿元和4100亿元,贷款存量余额分别达到5.99万亿元和4.83万亿元。其次为光大银行,前三季度新增信贷投放规模为2600亿元。中信银行和平安银行新增信贷投放规模则较为接近,均为2400亿元。

而从信贷增速来看,浙商银行信贷增速突破10%,达到11.80%,为9家股份行中最高。兴业银行贷款增速则为9.16%,亦实现信贷投放高速增长。

从信贷投向来看,各家股份行在年内加大了对制造业、绿色金融和普惠小微贷款等重点领域的支持。

兴业银行在三季报中表示,在信贷投放方向上,该行加大制造业、绿色金融支持力度,制造业贷款较上年末增加1159.98亿元,占对公贷款比重较上年末上升2.41个百分点至22.09%。此外,人行口径绿色金融贷款较上年末增加1171.93亿元,占对公贷款比重较上年末上升 2.37个百分点至22.78%。

中信银行则表示,截至报告期末,该行对公绿色信贷和战略性新兴产业对公贷款余额分别为3132.38亿元和3831.28亿元,较上年末分别大幅增长56.71%和24.33%,增速高于对公贷款平均增速。

此外,截至9月末,浦发银行制造业中长期贷款较年初增长32.6%,科技型企业贷款余额较年初增长20%;民生银行制造业贷款总额为3895.63亿元,较上年末增长12.37%,绿色信贷余额1629.32亿元,较上年末增长51.82%。

平安银行则是在普惠小微贷款和绿色贷款领域持续发力,2022年1-9月,该行普惠型小微企业贷款累计发放额3303.47亿元,同比增长 25.5%;绿色贷款余额1049.60亿元,较上年末增长51.8%。

光大银行三季报显示,该行加大制造业领域信贷投放力度,前三季度制造业贷款和制造业中长期贷款分别比上年末增长18.40%和29.60%;此外,为加大对小微企业及新市民融资需求的支持,该行零售贷款(不含信用卡)10573.38亿元,比上年末增长7.57%。

对此,广发证券银行首席分析师倪军团队认为,今年三季度银行信贷投放好于同期,体现了对实体经济的支持力度不断加大。主要是由于,一方面,监管鼓励21家全国性银行在1-7月新增1.7万亿元制造业中长期贷款的基础上,8-12月再新增1万亿-1.5万亿;另一方面,零售信贷需求边际回暖,部分零售优势银行加大了零售信贷投放力度。

对于零售信贷投放,股份行贷款存量余额最多的招商银行在业绩说明会上透露,该行计划在四季度进一步加大公司类贷款投放,包括并购融资、制造业贷款、设备更新贷款。而在明年,该行会继续加大零售银行业务资产配置,包括信用卡贷款的投放,小微贷款,消费信贷,也包括住房按揭贷款。

采写:南都·湾财社见习记者 王文妍