002157股票(中航信托产品被正邦科技股东拖累,错判“猪周期”,多层风控失效,长安信托亦逾期)

来源:峰值财经 发布时间:2023-04-28 浏览量:次

红周刊丨惠凯

中航信托一款信托计划因正邦科技破产重整一事而被展期,投资人质疑中航信托当初设置的多层风控措施并不具备足够的安全边际,未能在融资方出现风险之初及时采取清收手段。

在2018年至今的“猪周期”下,几家扩张较快的大型猪企背负着沉重的债务和管理负担,目前率先倒下的是正邦科技,现已影响到相关利益方,譬如中航信托投向正邦股东方的一款信托计划就被拖累而无奈展期。

受访投资人质疑,中航信托当初设置的多层风控措施并不具备足够的安全边际,未能在融资方出现风险之初及时采取清收手段,导致被拖入破产重整后处置难度加大。

正邦破产,中航信托相关产品延期

错判“猪周期”,质押股票跌穿成本线

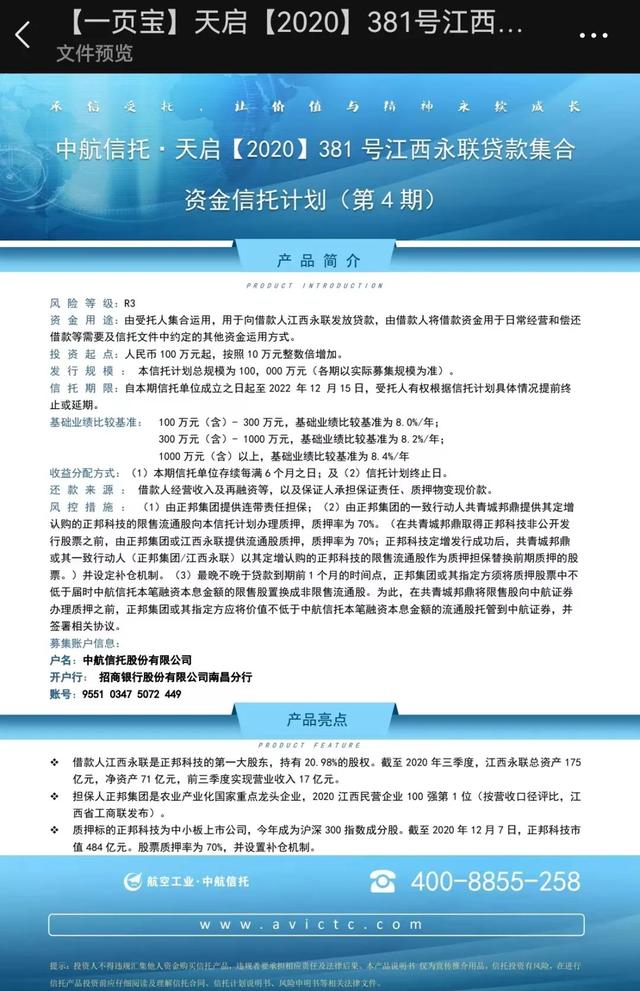

张女士最近遇到一桩烦心事,她所购买的中航信托一款信托产品到期后未能兑付,一再延期。中航信托当初的路演推荐材料显示,“天启381号江西永联贷款集合资金信托计划”的募资规模为10亿元,年化的业绩比较基准≥8%。该产品存续期不超过两年。产品借款人是江西永联农业控股有限公司——正邦科技(002157.SZ)的二股东。

为保证产品安全,融资方和关联方提供了多层风控措施:关联方、正邦科技大股东正邦集团提供连带责任担保;正邦集团的一致行动人,共青城邦鼎投资有限公司以其持有的正邦科技定增股票作为质押,质押率为70%(在定增股份发出之前,由正邦集团或江西永联提供相应流通股作为质押);设定质押股份的补仓机制;信托融资到期前一个月,正邦集团或关联方把质押股票中的限售股置换成流通股(正邦集团或关联方需把对应股票托管到中航信托的兄弟公司中航证券)。

信托产品发行于2020年底,彼时的正邦科技、正邦集团、江西永联(正邦科技的二股东,彼时持股比例为22%)的实力不俗,信用风险并不高。产品推荐材料显示,截至2020年三季度末,江西永联总资产175亿元,净资产70多亿元。正邦集团则是农业产业化的全国龙头企业,2020年江西民营企业头名。

当时“猪周期”正处上升阶段,正邦科技2020年股价也创出历史新高,市值接近700亿元,一时风头无两。正邦科技借机大举扩张,在2019年、2021年进行了两次定增,其中2021年定增募资规模达75亿元,增发价13.16元,募资用于沾化正邦存栏10万头生猪育肥场“种养结合”基地建设等14个项目+补充流动资金。在此次定增中,共青城邦鼎也斥资近9亿元参与其中,获配股份正是向中航信托发行信托融资的质押股份。

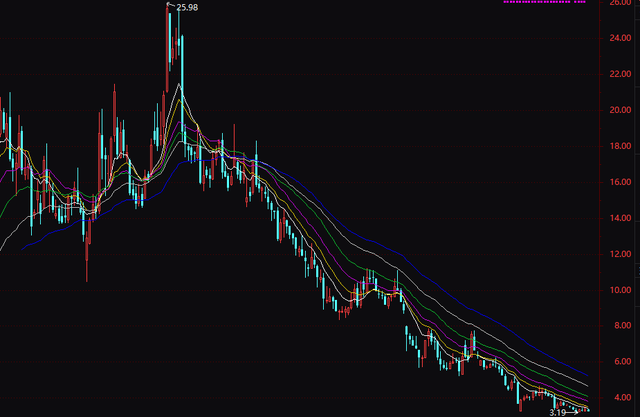

“猪周期”既有上行阶段,也就有下行阶段。以生猪期货价格指数为例,进入2021年后出现了暴跌,指数从年初的29226点跌至当年国庆前夕的13485点,如此突变让大举扩张产能的上市猪企承受了很大的经营压力,股价出现快速下行,比如正邦科技的股价就从2021年年初的每股16.9元左右跌至年底的9.66元。

正邦科技2020年以来股价走势

定增的实施时间是2021年1月,共青城邦鼎作为大股东关联方,获配股份的禁售期是3年。尽管增发价相较于当初的股价有些许折价,但这一折价幅度在行业景气周期下行阶段,体现出的安全边际仍较为薄弱。

此外,猪企逆周期扩张、短债长投的战略在“猪周期”下行阶段也成为重大风险点,股东方的高息非标债务压力传导至上市公司。据iFinD,2020年初,正邦科技的资产负债率为67.6%,2021年底攀升至92.6%,同期速动比率从0.267下降到0.2。

一般来说,企业有如此高的负债率,往往意味着有迫在眉睫的资金压力和债务风险,正邦科技身上体现出的是债务拖欠问题愈发严重。上市公司公告显示,正邦科技对上游玉米等原料供应商的欠债问题,成为2022年被申请破产重整的导火索。而就在同一年,二股东江西永联也被申请破产重整。

天启381号成立于2020年底,原本2022年底到期,但张女士却在信托计划到期前收到了中航信托宣告展期的临时公告。她透露,中航信托方面并未给出一个明确的延期截止期限。

多层风控措施失效

客户质疑中航错失处置窗口期

张先生也在密切关注着天启381号项目进展情况,他认为信托公司的管理是存在漏洞的。“进入2022年,正邦科技公布的2021年年报业绩出现恶化,且股价大跌至质押股份价值仅能覆盖信托本金,即质押率达到70%时,信托公司就应该按合同约定,要求融资方补充质押股份,否则就应采取资产冻结,或强平措施。”(注:正邦科技2022年1月底公布了业绩预告,2021年归母净利润亏损达182亿~197亿元)

给予客户的信披文件显示,江西永联、正邦集团、共青城邦鼎一共以约1.7亿股正邦科技股票作为对信托计划的质押。大致测算,当正邦科技股价跌破8.5元时,会触发“70%的质押率”的补充质押物条款。而从正邦股价走势看,其2022年2月春节后首个交易日,股价就已经跌破质押平仓线。

至于质押股份2024年才解禁的难题,张先生指出,按照信托合同约定,信托计划到期前夕,融资方需把限售股置换成流通股。但进入2022年下半年,正邦债务危机爆发后,正邦科技大股东、二股东的股票基本被全部冻结。iFinD显示,正邦集团、江西永联目前持有的正邦科技股份,质押率都超过95%,再无大幅补充质押股份空间。

张女士抱怨,去年延期后,她一直无法和信托经理取得联系,任何问题只能联系到负责销售的理财经理,然而理财经理却对风险处置详情三缄其口。她所提供的信披材料显示,中航信托的信托报告中并不写明信托经理的联系方式。她还透露,中航信托在项目风险出现前后,变更了信托经理。

《红周刊》了解到,天启381号在去年6月发布临时信披公告时的信托经理是温小敏,到年底时已经变更为许峰。

中航信托方面邮件表示:“正邦科技出现风险后,我司高度重视,与其进行了多轮密切交涉,第一时间要求其补仓、提前偿还本息,并就企业信息及时沟通。为最大化保障投资人利益,我司主要采取了以下措施:一是要求交易对手追加担保,包括股票、房产和现金,二是向法院申请实现担保物权司法程序追偿;三是采用致函警示的方式敦促交易对手履约;四是关注重整进展,积极申报债权与参与债权人会议等切实维护投资者合法权益。”

中航信托“甩锅”?

前董事长、副总经理被查

长安信托亦被牵连

尽管中航信托在今年3月最新临时信披报告中表示,正积极推动信托计划财产变现,加快推动实现担保物权案件的立案、并顺利开庭,但其同时也承认进展并不大,“企业重整方案尚未明朗,亦未有任何第三方拟受让全部或部分非资金形式的信托财产,信托财产暂未能实现变现。”

张女士表示,和同侪相比,中航信托采取行动的节奏令她迷惑。相关上市公司公告显示,早在2022年9月,另一家信托公司,长安信托就冻结了正邦科技的流通股+向法院申请立案且强制执行。“中航信托没有及时采取处置行动,把处置流程拖入破产环节后,处置难度更大了。”

值得注意的是,正邦科技、中航信托均为江西本地企业。中航信托通过临时公告,一定程度上作出了辩解:“省政府协调各机构积极支持帮助生猪养殖企业正邦集团渡过难关,帮助企业多渠道纾困……正邦集团请求我司响应政府号召,延期支付本笔信托贷款相关综合融资成本”,故无法执行平仓操作,“且因客观(政府政策)原因,无法启动司法清收工作”。

目前正邦科技股价3.24元,若把1.7亿股质押股份+质押房地产以市价变现后,大致能覆盖信托计划的六成本金。

中航信托方面通过邮件回复表示:根据2023年2月9日召开的第一次债权人会议,在《第一次债权人会议债权表》内列明了管理人已完成审查的债权中,中航信托申报的债权金额初步审查确认为暂定优先债权(有财产担保债权),根据一债会债权申报及审查情况的说明,因评估工作尚在进行中,上述审查确认“有财产担保债权”金额为参考相关文件的暂定金额,最终应以评估机构确定的价值为限,超出相关担保物等财产评估价值的部分将相应调整为普通债权。同时,会议结束后债权人或债务人可在规定期限内对管理人的审查结果提出异议。

中航信托内部还爆发了人事“地震”。据中纪委官网3月中旬通报,航空工业集团原总经济师姚江涛涉嫌严重违纪违法,接受纪律审查和监察调查——姚江涛担任中航信托总经理、董事长职位长达10多年,直到2022年底卸任。一同被查的还有中航信托前副总经理魏颖晖。

正邦破产重整草案愈加紧迫

债权人寄希望于“白马骑士”

对于处置思路,中航信托方面向《红周刊》表示:江西省政府高度重视正邦危机,全力统筹相关资源助力正邦纾困。中航信托作为受托人始终以秉持受益人利益最大化原则,将密切跟进其破产重整事项,依据信托合同约定和相关法律法规制定处置方案,并据此制定切实可行的信托产品退出方案,通过多方措施最大限度保障投资人权益,“信托计划终止日由信托财产全部变现之日决定”。

天启381号延期到期后能否兑付?尚充满不确定性。一般来说,企业进入破产重整后,金融机构债权人往往要接受债委会或管理人的协调,单独采取强硬行动面临多方掣肘;另一方面,随着4月底年报截至日期的逼近,正邦科技和大股东的破产重整愈加急迫。截至2022年9月底,正邦科技的净资产已经转负,今年初发布了退市风险警示,预计去年再度亏损100多亿元。如不能尽快敲定重整草案,年报非标、进而暂停上市的可能性较大。

自去年底宣告破产重整,《红周刊》经多方了解,正邦已经和部分大型企业展开了引入战投的谈判。当下来看,部分债权人猜测双胞胎集团更有可能成为最终的“白衣骑士”——双胞胎集团是一家总部位于南昌的大型生猪养殖和饲料企业。全国工商联发布的2021年度民企500强榜单中,双胞胎集团以866亿元营收首次杀入百强,前不久发布的“2022中国农业企业500强”中,双胞胎名列第九,营收规模超过牧原实业集团。

在国内龙头猪企中,双胞胎集团是极少数还没上市的企业,且正邦、双胞胎还均位于江西,供应链、市场、地理区位等角度都存在一定的契合度。早在2020年,就有投资者通过互动易平台向正邦科技董秘发问“正邦和双胞胎未来会不会实现战略合并”。最新公告还显示,正邦科技不久前把旗下两个养殖场转让给双胞胎集团的子公司,交易价格为2.7亿元。

《红周刊》以股民身份致电正邦科技董秘办。一位男士表示:“公司于23日启动招募战略投资人,有一些企业报名了,正就价格等因素展开协商,还不到正式公布的时候。”部分受访的债权机构则回复,不清楚正邦潜在的战略投资者情况。

(本文已刊发于4月8日《红周刊》,提及个股仅为举例分析,不做买卖推荐。)

- 上一篇:覆盖能力(系统覆盖能力(4))

- 下一篇:泥土芬芳(泥土芬芳,在这个暑假沁入身心)