中国移动市值(中国移动市值超茅台?乌龙背后的“中特估”)

来源:峰值财经 发布时间:2023-05-04 浏览量:次

但长期来看,资本市场只看一件事——企业有没有变得更好。

文 / 巴九灵(微信公众号:吴晓波频道)

昨天,股票市场有一则重要新闻:中国移动的总市值超越了贵州茅台,成为A股市场的新任“一哥”。

这则新闻里采用的市值算法是:A股股价×企业总股本数,但中国移动作为一家在A股和港股同时上市的企业,还有一个港股股价,而且其在港股的股本数要远远多于A股股本数,两者比例分别为3.5%和95.8%。

所以,有人认为另一种市值算法更准确:A股股价×A股股本数+港股股价×港股股本数,最后算出来是1.3万亿元,距离贵州茅台的2.2万亿元市值还有不少差距。

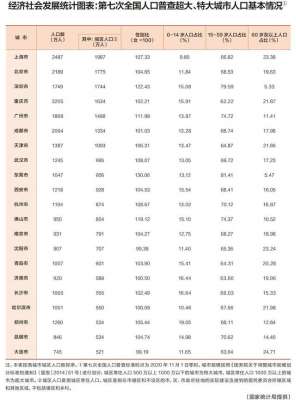

同花顺旗下i问财统计的目前A股市值前10

哪种算法更准确?其实这个问题并没有太多意义。

因为市值是股民信心的反映,你可以说A股投资者太乐观,也可以说港股投资者太悲观。真正有意义的问题是,为什么对同一家企业,会在短短几个月内分裂出两种差异极大的价值判断?

这就不得不提到一个热门名词——“中特估”。

01

“中特估”是什么?

中特估,全称是具有中国特色的估值体系,由证监会主席易会满先生在2022年11月21日提出:

要深入研究成熟市场估值理论的适用场景,把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。

什么样的企业需要给予具有中国特色的估值呢?

投资机构普遍认为,答案是大型央企、国企以及一些重要行业的企业,主要集中在通信、石化、军工、建筑、电力等行业,典型代表便是风头正劲的中国移动。它们的共同点是关乎国计民生、体量巨大、业绩稳定,但缺少高速增长的可能,因而经常不受资本市场待见。

按照海外成熟资本市场的估值逻辑,这种现象很正常,毕竟买股票买的是预期,只有高速、稳定增长的业绩才配得上高昂的价格。

以新老两位“一哥”为例,自2018至2022财年,中国移动的区间利润增长率为7.51%,贵州茅台则为78.15%;中国移动的年均销售净利率为14.26%,贵州茅台则为52.03%。资本市场过去一直追捧贵州茅台的理由,不言自明。

但是,我国经济和资本市场有相当大的特殊性,一是央国企对经济的贡献太大,无论是营收还是利润都占到了A股总体的一半以上,现在的估值逻辑显然对此缺乏体现;二是我国经济和资本市场还在高速发展,存在很多转轨、变更的空间,政策的威力不容小觑,央国企未必就不会有高速发展的可能。

因此,在易主席发言后的几个月里,“中字头”们走出了一波强势行情,这才有了中国移动的登顶。

02

为什么要提出中特估?

央国企的估值低迷其实已经持续了挺长一段时间,政府之所以在去年年末提出来,主要有两重考量:

第一,央国企的估值确实走到了历史低位,偏离实际价值。

说简单点,就是跌太久了,跌得太便宜了,便宜到有些企业的市值已经比它的净资产还要低了。如果完全等待市场自行触底反弹,需要花的时间太久;而如果提出“中特估”并配合一些政策工具,将能加速估值修复过程。在疫情后万业复苏这个时间节点,这么做显得尤为必要。

第二,各级政府需要新的财政收入来源。

房住不炒以后,房地产周期进入回落阶段,地方政府卖地获得的收入减少,迫切需要增加新的财源。

上个月,中泰证券首席经济学家李迅雷提出了一个建议:用股权财政替代土地财政。他说:“国有企业总资产超过300万亿元,如果资产回报率能够增长一个点,则对财政的贡献就是3万亿元,足以弥补土地财政收入的下降。”

能否成功先按下不表,其政策逻辑是成立的。既然地方政府可以通过兴建公共设施来提升土地价值,当然也可以通过提升营商环境、帮助投融资,来帮央国企提升业绩。

03

中特估能够成功吗?

最后还是要来论一下能否成功。

其实,本次中特估行情,并不是央国企改革第一次走到资本市场的舞台中央。在过去10年里,比较大的动静就有两次,标志性事件分别是2014年的中国石化销售业务的混合所有制改革与2017年中国联通的混合所有制改革。

从结果看,这两轮行情都没能给央国企的整体情况带来根本性改变。说到底,短期内的政策刺激,确实能提升市场热度,提升股价。但长期来看,资本市场只看一件事——企业有没有变得更好。

因此,“中特估”想要成功,需要的不是一篇檄文,告诉大家央国企们的股票价格还有提升空间;需要的是一系列的组合拳,真正改变央国企们的经营状况,让它们的股票价值真的有所提升。

大头有话说

马红漫

“财经马红漫”创始人

知名财经评论家、经济学博士

接下来的上涨必须仰赖于实际的业绩提升

对于任何一个市场来说,如果整个市场市值最大的公司易主,往往意味着一个时代性变化,是具有风向标作用的。由此看来,今天的新闻引发大家关注,也是合情合理的。

但从市值测算上来讲,新闻中的“市值超过茅台”,可能存在一个巨大偏差,即中国移动的流通是分布在两个市场上的:港股和A股。港股的定价远低于A股,如果我们把港股的市值加上汇率的折算,再折合成人民币计算的话,实际上港股市值加A股市值中移动的市值只有1.3万亿左右,距离茅台的2万亿以上的规模还相去甚远。

至于两个市场之间的这个估值差异,首先有历史性的原因。

香港市场,对于中字头的公司,对于以内地业务为主的公司的基本面的理解,因为没有办法直接感受产品和服务,所以总体来讲给的估值是偏低的。

第二个原因是,这一轮以中移动为代表的中字头公司大涨,背后与我们A股市场近期提出的“中国特色估值体系”(简称为中特估)有关。“中特估”的提出,一方面是对国有资产有重估的诉求;另一方面,是促使我们重新去考量国有资产未来发展的战略目标;此外,整个金融行业现有的估值体系也需要一次带有中国特色的逻辑重建。

而这三个要素对于港股市场投资者,或对于海外市场投资者来说是比较难以理解的,因此在这种情况下,相关个股在A股市场的上涨幅度要远大于港股市场。

对于“中特估”这件事情,我们可以从两个方面来看待。

▶▷ 第一,从价值重估角度来看,是有其合理的成分的。

长期以来,中字头公司的整体估值是偏低的,特别是一些银行,它们的股价是长期低于净资产的,而且破净率非常大,最夸张的只有0.5—0.6倍,换句话说就是把这公司全部都卖掉,只按照净资产去做一个变现的话,作为投资人都能有翻倍的收益机会。

▶▷ 第二,监管部门特别是国资监管部门,调整了对国资企业监管考核的标准。具体表现为从过去注重规模(即销售收入),到未来进行更加市场化的考核,如利润。此外还加入了一个关注维度,即净资产收益指标(ROE),这是巴菲特非常看重的一个上市公司的标准。从历史上看,大部分中字头的净资产收益率都不高,如果标准改变后,这部分能有所提升的话,那么它的投资价值也能得到提升。

▶▷ 第三,短期看,当“中特估”第一次被提出时,是在去年的11月份,当时的价值确实是被低估的,而这一轮反弹下来,截至目前,中字头公司的平均涨幅在30%左右,高的甚至到过70%—80%,从估值修复角度看,这个涨幅已经足够。

上证综指周一涨了1.42%,最终报收在3385点,这个点位创出今年以来的一个新的高点,而且是以一根大阳线的形式直接取得了新突破。其中推动的主要因素,就是中字头以及大金融板块。

但接下来的上涨就必须仰赖于实际的业绩提升,如果这个变化最终能够变成现实,就是央企,以中国移动为代表的央企,真的收入和利润双增明显,甚至利润增速超过收入,同时它的净资产收益率ROE也能够有效提升的话,我觉得后面大行情可以期待,否则硬往上拔,就有一定的泡沫化风险。

另外也提醒大家,周一上证指数的大涨同时两市成交量并没有放得很大,这可能意味着我们对所谓大牛市的判断还是要保持一个谨慎的态度。

本篇作者 | akagi | 当值编辑 | 武新月

主编 | 何梦飞 | 图源 | VCG